コア・サテライト戦略

コア・サテライト戦略とは

コア・サテライト戦略についてですが、資産配分をコア部分とサテライト部分に分けて運用することを意味しています。コア部分で長期安定的に運用、サテライト部分でコアよりも高いリターンを求めて運用することになります。ざっくりまとめると、守りの資産(コア部分)と攻めの資産(サテライト部分)に分けて資産運用を考えましょうということです。

今回この戦略についてお話をしたのは、我が家の新NISA枠投資先でサテライト部分を混ぜるかどうかを考えているからです。コア部分に関してはオルカンで決めました。コア部分のみで比率を100%にしてもよいのですが、FIREを目指すには少しリターンを求める必要があるとも考えています。

サテライト部分について

サテライト部分についてですが、新NISA枠の比率としては10~20%程度で考えています。攻めすぎると本来の目的(資産形成)から遠のいてしまうため、多くても20%が限度だと思っています。この20%の投資先について、以下の2つを考えています。

①インド株式のインデックス指数に連動した投資信託

②ナスダック100指数に連動した投資信託

インドについては、今後の経済成長の伸びしろがあると思っています。人口分布を見ると生産人口年齢の占める割合が非常に高く、労働力が豊富にあることが強みとなり伸びに繋がると見て投資先として魅力を感じています。

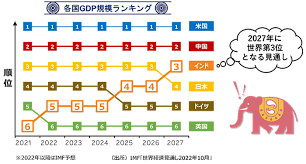

下図はGDP規模の予想ランキングになります。

インドは数年後に世界第3位の予想となっており、経済成長の見込みが高いと考えられます。

ナスダック100については、構成銘柄として情報技術系が中心となっており、AI技術が躍進を果たしたときに伸びしろがあると考えています。コア部分でオルカンを選んでいるため、サテライト部分ではS&P500よりもナスダック100を組み込んだほうがいいのではと思っています。

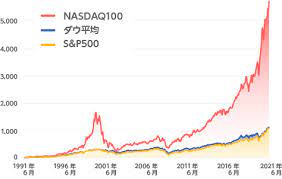

以下、ナスダック100とS&P500のパフォーマンス比較となります。

リターンを求めた場合にどちらもよい投資先となると思っていますが、オルカンに比べてリスクが高く値動きが大きいため、下落相場のときにより大きな損失を被ることとなります。この局面を乗り切ることができるかどうかが重要となり、上昇局面まで長期で持ち続けられるかどうかが鍵となっています。

終わりに

コア部分のオルカンに関しては、全世界に長期で分散投資をするべきと自分で決めたため、短期的に損失が出たとしても納得できると思います。サテライト部分については未だに悩んでいますが、色々な情報を精査して納得できる選択をできればと思っています。ここで選択を誤ると資産形成、FIREへの道のりは遠のいてしまいます。新NISA開始までひと月を切ってしまいましたが、どれを選んでも後悔をしないようにしたいと思います。