証券口座不正取引に対して、金融庁が指針改定へ

昨今、証券会社の不正取引が社会的に問題となっていますが、ついに金融庁に動きが見られました。証券会社の不正取引問題についてですが、5月までのデータについては以下リンク先の記事でまとめてあります。まだ見ていない方は先に見てもらえると現在までの状況が把握できると思いますので、参考までに見ていただければと思います。

話を戻しますが、金融庁に動きが見られた発端となった記事はこちらになります。

引用元:https://news.yahoo.co.jp/articles/a571d96d536275d3706e95744b615318044bd5ef

yahooニュースにこのような記事がアップされていましたが、一次情報元がどこにも書かれていなかったため、今回は一次情報元を探し出し、そこから内容を確認してみたいと思います。

一次情報元について

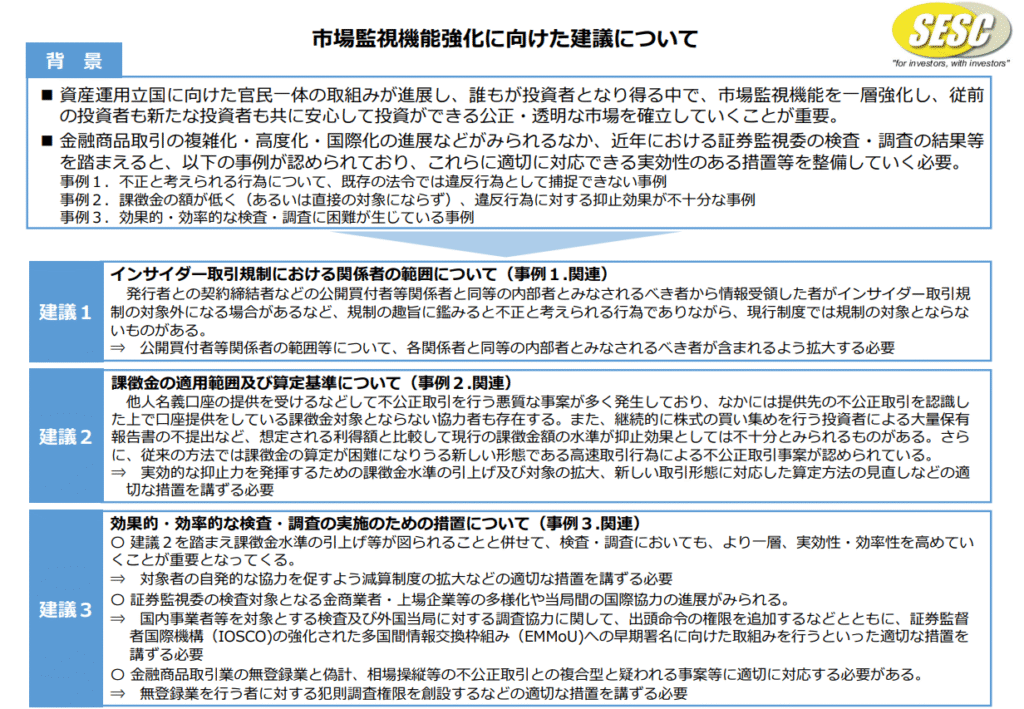

まずは一次情報元についてですが、おそらく証券取引等監視委員会から内閣総理大臣および金融庁長官に対して行った、「金融庁設置法第21条の規定に基づく、市場監視機能強化に向けた建議について」だと思われます。ちなみに建議とは「意見や提言を上位の機関や人物に申し述べること」になりますが、今回の建議の内容は以下の通りです。

引用元:https://www.fsa.go.jp/sesc/news/c_2025/2025/20250620-1/01.pdf

中身を読んでみましたが小難し内容となっていますので、要約してみました。

1. 内部者取引の規制強化

- 現行の内部者取引規制では、情報提供元に準ずる者が規制対象外となるケースがある。

- そのため、公開買付け関係者と同等の立場と見なされる者を規制の対象に拡大すべき、と提言。

2. 課徴金制度の見直し・強化

- 名義貸し口座の提供や継続的な株式集積行為など悪質な不公正取引が増加。

- 現在の課徴金では抑止効果が不足しているため、水準引き上げ・適用対象の拡大・算定基準の見直しを提案。

- また、高速取引による新たな不公正行為への対応も必要。

3. 検査・調査体制の強化

- 課徴金減算制度の拡大:自主的な協力を促すため、さらなる減算措置を導入。

- 出頭命令権限の拡大&国際枠組み(IOSCO EMMoU)への署名加速:海外取引増加や多様な国内対象に対応。

- 無登録業者への調査権限創設:無登録者による不正取引事案への対応力を向上。

★背景と意義

- 投資参加者が増える中、取引の複雑化・高度化・国際化が進展。

- これまでの監視活動から、規制の抜け穴・課徴金の抑止性不足・検査・調査の実効性に課題が明らかに。

- 公正かつ透明な市場の確立、投資者保護と制度の信頼性向上を図るための提言である。

この建議は、金融庁による制度改正や監督指針の見直し、さらに個別の証券会社への業務改善命令・行政処分の方向性を示唆しています。特に背景と意義の項目で「監視活動に課題がある」「公正かつ透明な市場の確立、投資者保護と制度の信頼性向上を図る必要がある」と提言しています。そのため、不正の「黙認」や「見逃し」を防ぐ責任が証券会社にあると読み取ることができそうです。

おわりに

今回は金融庁の指針改定について、一次情報と思われるところから内容を読み解いてみました。今のところは建議にとどまっていますが、将来的な法改正や金融庁の監督指針・業務管理態勢ガイドラインの見直しに反映される可能性が高いと考えられます。これを受けて証券会社側でも、不正取引への対策強化を今まで以上に取り組んでもらえると嬉しいなぁと思う今日この頃です。